در بازارهای مالی، در حال فعالیت هستید یا به تازگی شروع به کار نمودهاید؟ آیا نام الگوی سر و شانه را شنیدهاید؟ یکی از ابزارهای تحلیل تکنیکال که در بین معاملهگران و تریدرهای حرفهای از محبوبیت خاصی برخوردار بوده، ابزار الگوهای کلاسیک قیمت است. الگوهای کلاسیک قیمت در پیشبینی روندهای بازار نقش مهمی را ایفا میکنند. بخشی از این الگوها تحت عنوان الگوهای بازگشتی، روندهای جدیدی را در چارت تحلیل تکنیکال شناسایی خواهند کرد.

الگوی سر و شانه یکی از محبوبترین الگوهای بازگشتی کلاسیک است. در این مقاله از مجموعه آرکاکوین پس از بررسی انواع الگوهای کلاسیک به معرفی این الگو می پردازیم.

الگوی سر و شانه چیست؟

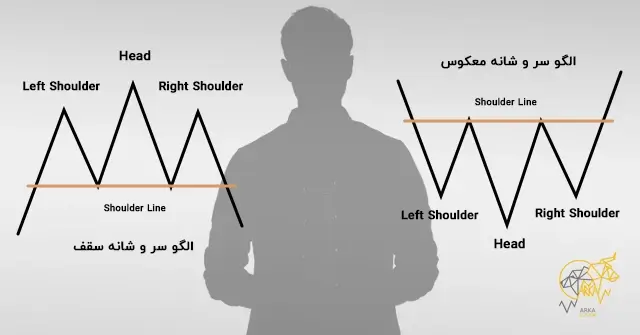

یکی از الگوهای قیمتی که جز الگوهای بازگشتی به حساب میآید، الگوی سر و شانه است. در الگوهای بازگشتی پس از تشکیل الگو قیمت، روند مالی تغییر جهت میدهد. Head And Shoulders تشکیل شده از سه قله یا دره قیمتی بوده که قله یا دره میانی آن از ارتفاع بیشتری برخوردار است و به اصطلاح به آن “سر” گفته میشود و دو قله یا دره دیگر که تقریبا ارتفاع یکسانی دارند و به اصطلاح “شانه راست” و “شانه چپ” گفته میشوند. به خطوطی که این نقاط را به هم وصل میکنند “خط گردن” میگویند. هر چقدر خط گردن شیب کمتری داشته باشد، این الگو از اعتبار بیشتری برخوردار است.

در این روش برخلاف روش کپی تریدینگ، معاملهگر با توجه به خط گردن و نقطه سر میتواند تصمیم بگیرد در کدام معامله به موقع وارد شود و سود کلان دریافت کند یا خارج شود و جلوی ضررهای مالی سنگین را بگیرد.

الگوی سر و شانه چگونه ایجاد میشود؟

اکنون که با ماهیت الگوی Head and Shoulders آشنا شدید، لازم است که با فرآیند ایجاد این الگو و نکاتی در این مورد نیز آشنا شوید. با ما همراه باشید:

- نقطه شروع ایجاد الگوی سر و شانه، تشکیل شانه اول است. شانه اول ممکن است چندین بار دیده شود اما شکست بخورد.

- نکته دوم، ایجاد یک سر بین شانهها است. این سر در دو روند نزولی و صعودی به ترتیب باید عمیقتر یا ارتفاع بالاتری نسبت به شانه اول داشته باشند که به واگرایی نیز معروف است. هر چقدر این واگرایی بیشتر، ایجاد الگو محتملتر است.

- واگرایی خود نشان از ضعف موجود در روند و ضعف معاملهگران برای ادامه دادن روند است. به همین دلیل تریدرها باید به واگرایی توجه زیادی داشته باشند.

- در ادامه زمانی الگو به تکمیل شدن نزدیک میشود که شانه دوم با ارتفاع یا عمق کمتر از سر ایجاد شود.

- نکته مهم در این زمان این است که یا الگو با شکسته شدن، به سمت نقطه مورد نظر میرود و یا شکسته شدن روند به معنای ایجاد الگو سر و شانه نیست و ممکن است پولبکی به خط روند اصلی باشد که در این صورت ضرر زیادی را خواهد رساند.

انواع الگوهای کلاسیک تحلیل تکنیکال

قبل از بیان الگوی سر و شانه، به توضیحی در خصوص انواع الگو کلاسیک در تحلیل تکنیکال میپردازیم. الگوهای کلاسیک قیمت به دو بخش زیر تقسیم میشوند:

1- الگوهای ادامهدهنده

این الگوها در میانه روند نزولی یا صعودی شکل میگیرند و ادامه حرکت قیمت را در روند قبلی نشان میدهند.

الگوی ادامه دهنده، شباهات زیادی با الگوی سر و شانه معمولی دارد اما چند تفاوت مهم نیز دارد که در ادامه میخوانید:

- الگوی ادامه دهنده پس از یک افت شدید تشکیل میشود.

- الگوی ادامه دهنده جدا از ویژگی معکوس بودن، در یک نگاه کلی بیشتر شبیه به یک الگوی تلفیقی است.

- نمودار این الگو شبیه یک مستطیل است.

2- الگوهای بازگشتی

این الگوها در پایان یک روند نزولی یا صعودی شکل گرفته و تغییر جهت روند را نشان میدهند.

پیشنهاد میکنم حتما مقاله “انواع سبک تحلیل تکنیکال” را مطالعه کنید.

انواع الگوی سر و شانه

دو نوع کاربردی الگوی سر و شانه عبارتند از:

1- الگوی سر و شانه سقف

در پایان حرکت صعودی قیمت، الگوی سقف رخ میدهد و باعث حرکت و تغییر جهت به سمت نزول قیمت میشود. الگوی سر و شانه سقف، دارای ۳ قله بوده که قله میانی ارتفاع بیشتری دارد و به عنوان قله ” سر ” شناخته میگردد. برای استفاده از این الگو در انجام معاملات باید منتظر شکسته شدن خط گردن در نموداری باشیم که حالت کلی الگو در آن شکل گرفته باشد.

بهترین حالت برای انجام معاملات زمانی است که خط گردن بسیار سریع و پرقدرت شکسته شود. اگر از این حالت جا ماندهاید، بهتر است صبر کنید تا خط گردن الگو به حالت برگشتی یا پولبک برسد، سپس اقدام به معامله نمایید. چون بازار بورس ایران، بازار یک طرفه است، زمانی که این الگو در چارت تشکیل میشود باید برای جلوگیری از ضرر و زیان بیشتر از سهم و معامله خارج شوید ولی در بازارهای آتی مثل بازار ارز دیجیتال پس از شکستن خط گردن و تشکیل الگو در چارت میتوانید با وارد شدن به پوزیشن فروش “sell” از نزول قیمت و این الگو سود دریافت کنید.

برای مشاهده چارت ارزهای دیجیتال به سایت تریدینگ ویو مراجعه کنید. اینجا کلیک کنید.

در الگوی سر و شانه سقف شیب خط گردن چه اهمیتی دارد؟

خط گردن در الگوی سر و شانه سقف دارای شیب ملایم و رو به بالا است. در بعضی مواقع شیب خط به سمت پایین بوده که این نشان دهنده ضعیف بودن بازار و باعث تشکیل شانه راست ضعیف میشود. خط گردن با شیب رو به بالا و مثبت، نشان دهنده قوی بودن بازار است.

تعیین مرز سود و ضرر در الگوی سر و شانه سقف

در الگوی سر و شانه، حد ضرر و زیان از شانه راست کمی بالاتر است. در صورت نزدیک بودن ارتفاع سر با شانه راست حد ضرر را باید کمی بالاتر از سر قرار دهید. با اندازه گرفتن ارتفاع سر تا گردن میتوانید حد سود را تعیین و از نقطهای که خط گردن شکسته رو به پایین اعمال کنید.

2- الگوی سر و شانه کف

الگوی سر و شانه کف یا معکوس در روندهای نزولی تشکیل میشود و پس از شکست خط گردن باید منتظر شروع روند صعودی و افزایش قیمت باشید. این الگو دارای سه دره بوده که دره میانی نسبت به درههای مجاور خود عمیقتر است و به اصطلاح ” سر ” نامیده میشود. درههای مجاور “شانه چپ “و “راست” نامیده شده و در این الگو همانند الگوی سر و شانه سقف باید منتظر شکست خط گردن باشید.

هر چه شکست قویتر و سریعتر باشد، معاملات بهتر انجام میشود و اگر از این فرصت جا ماندهاید باید منتظر یک حالت برگشتی به خط گردن باشید و سپس اقدام به معامله کنید.

تعیین مرز سود و ضرر در الگوی سر و شانه کف

حد ضرر در این الگو کمی پایینتر از شانه راست است. در صورت نزدیک بودن ارتفاع سر با شانه راست، حد ضرر را باید کمی پایینتر از سر قرار دهید. با اندازه گرفتن ارتفاع سر تا گردن میتوانید حد سود را تعیین و از نقطهای که خط گردن شکسته رو به بالا اعمال کنید.

تفاوت الگوی سر و شانه سقف با کف

مهمترین تفاوت این دو الگو در تمایل برای حرکات بازگشتی بوده که در الگوی سر و شانه کف بیشتر است. معمولا تغییر روند نزولی به صعودی در مدت زمان بیشتری طول میکشد و برای تغییر روند بازار از نزولی به صعودی نیاز به برتری تقاضا بر عرضه و هجوم خریداران بیشتر است.

مزایای الگوی سر و شانه

دلایلی وجود دارد که نشان میدهند الگوی سر و شانه یک الگوی موثر و کارآمد در روش تحلیل تکنیکال است. این دلایل عبارتند از:

مبنای ورود و خروج معاملهگران در این الگو، خط گردن است. در نقاطی که خط گردن شکسته میشود، معاملهگران زیانهای بسیاری را متحمل میشوند و حجم بالایی را در این نقاط شاهد هستیم. معاملهگران برای رسیدن قیمت به قیمت هدف، در این نقاط عرضه و تقاضا را افزایش میدهند. مبنای معتبر برای تعیین حد مرز در الگوی سر و شانه کف و سقف، شانه راست است.

این الگو همچنین یکی از الگوهای مهم و قابل اعتمادی است که با ارسال سیگنالهای جهتدار به سرمایهگذاران کمک خوبی میکند. و در ادامه سرمایهگذاران میتوانند با کمی تجربه و مهارت، تغییر یک روند صعودی به نزولی را تشخیص دهند.

از مزیتهای دیگر این الگو میتوان به مشخص کردن میزان سود و ریسک اشاره کرد.

معایب الگوی سر و شانه

الگوی H&S برای تحلیلگران نوسانگیر مناسب نیست. و به دلیل این که اجزای این الگو ممکن است در مدت زمان طولانی تشکیل شود، سرمایهگذاران باید صبر و تحمل زیادی داشته باشند.

مهمترین عیب این الگو نیز این بوده که ممکن است خط گردن بارها شکسته شود و نمودار قیمت برخلاف آنچه انتظار میرود رفتار کند. برای تعیین حد سود توسط اندازهگیری فاصله سر تا خط گردن نیاز به فاکتورهای دیگر است و به تنهایی معتبر نیست.

پیشنهاد میشود حتما مقاله “انتخاب 7 تا از بهترین نرم افزارهای تحلیل تکنیکال ارز دیجیتال” را مطالعه کنید.

کلام آخر

الگوی سر و شانه یکی از الگوهای موثر و کارآمد بازگشتی در روش تحلیل تکنیکال است که پس از تشکیل ساختار الگو در نمودار قیمت میتوانید نقاط بازگشتی قیمت را پیدا و شاهد تغییر روند در نمودار باشید. در کانال سيگنال ارز دیجیتال مجموعه آرکا کوین میتوانید از خدمات و دورههای آموزشی موجود در سبد گردانی ارز دیجیتال این مجموعه برای انجام استراتژیها و معاملات با سود بالا استفاده کنید. این مجموعه آماده پاسخگویی به سوالات شما در مورد الگوی سر و شانه است.

سوالات متداول

- الگوی سر و شانه چیست؟

یکی از الگوهای بازگشتی است که در بین سرمایهگذاران بسیار محبوب است. این الگو از سه قله تشکیل شده که قله میانی آن بالاتر از دو قله دیگر است و به همین خاطر به نام “سر” شناخته میشود.

- با چه ابزاری الگوی سر و شانه را تایید کنیم؟

بررسی حجم معاملات در الگو به ویژه در نقطه شکست، خط گردن یکی از ابزارهای مهم در تایید الگوی سر و شانه است.

- در الگوی سر و شانه سقف چه استراتژی معاملاتی انجام شود؟

در صورت برخورد با این الگو در بازار بورس ایران باید برای جلوگیری از زیان بیشتر از معامله خارج شوید ولی در بازارهای آتی مانند ارز دیجیتال میتوانید با ثبت سفارش فروش پس از شکست قیمت، سود آن را شناسایی و دریافت کرده و سپس از معامله خارج شوید.