درود بر شما همراهان عزیز آرکاکوین امیدواریم حالتون خوب باشه، امروز در خدمت شما هستیم تا درمورد APR و APY که دو اصطلاح مهم در حوزه امور مالی به بیشتر آشنا شویم.

کسانی که در امور مالی، به ویژه امور مالی نوپا همانند بازار ارز دیجیتال فعالیت می کنند، ممکن است بارها به دو اصطلاح کلیدی APR و APY بار ها رو به رو شده باشند. این اصطلاحات اغلب برای مبتدیانی که تجربه کافی در بازار های مالی را ندارند و فقط مسائل پایه را یاد گرفته اند گیج کننده است. این اصطلاحات برای محاسبه سود سرمایه گذاری انباشته و سایر محصولات اعتباری استفاده می شود. آنها می توانند به شدت بر درآمدها یا پرداخت های کاربران تأثیر بگذارند و روی مانده حساب اعمال شوند.

APR که به معنای نرخ درصدی سالانه است مخفف عبارت Annual Percentage Rate است و APY به معنای بازدهی درصدی سالانه و مخفف عبارت Annual Percentage Yield است، APR و APY هر دو مفاهیم کلیدی هستند که در محاسبه بهره از انواع سرمایه گذاری ها یا وام های ارزهای دیجیتال استفاده می شوند. سرمایهگذاریها ممکن است شامل تأمین وجوه استخرهای نقدینگی در مبادلات، Staking و Yield Farming، حسابهای پسانداز ارز دیجیتال و موارد دیگر باشد.

برای آشنایی کامل با این دو اصطلاح کاربردی و مهم در بازار های مالی و بررسی جامع ساختار آن ها تا انتها همراه آرکاکوین بمانید.

APR چیست؟

طبق گزارش اداره حمایت مالی مصرف کننده (CFPB)، نرخ APR یا نرخ درصد سالانه مبلغی است که برای وام گرفتن پول پرداخت می شود. همچنین به عنوان نرخ بهره کارت اعتباری شناخته می شود و به صورت سالانه تولید و محاسبه می شود.

به عنوان مثال، اگر نرخ درصدی سالانه را 5% در نظر بگیریم، برای یک سرمایه گذاری 100 دلاری یک سال بعد بازده 5 دلاری را فراهم می کند و این به آن معناست که سرمایه گذار یک سال بعد 105 دلار در اختیار دارد. در مقابل، اگر 100 دلار با همان نرخ بهره وام گرفته شود، وام اولیه 100 دلاری به اضافه 5 دلار سود باید پس از یک سال به وام دهنده بازپرداخت شود.

درک نرخ درصدی سالانه یک نمای کلی از میزان بدهی هنگام قرض و وام گرفتن وجوه و یا میزان پرداختی به سرمایه گذار ارائه می دهد. در زمینه کارتهای اعتباری، APR معمولاً هنگام استفاده از کارت شارژ نمیشود، اما موجودی هر ماه به صورت سررسید پرداخت میشود. با این حال، اگر موجودی معوق وجود داشته باشد و تاریخ سررسید بگذرد، سود در پایان هر دوره به شکل صورتحساب اضافه می شود.

APR در ارز دیجیتال چیست؟

در ارزهای دیجیتال، APR درصدی است که سرمایهگذاران میتوانند انتظار داشته باشند که به عنوان سود سرمایهگذاری خود، برای بهره گرفتن از ارز دیجیتال خود یا در دسترس قرار دادن آن برای وام، به دست آورند. سایر کارمزدهایی را که وام گیرنده باید بپردازد در نظر می گیرد، اما بهره مرکب را شامل نمی شود.

اساساً APR نرخ بهره معمولی است که به مبلغ اصلی یک سرمایه گذاری یا وام اضافه می شود. از آنجایی که نرخ درصدی یک نرخ سالانه است، در صورتی که سرمایه گذاری یا وام برای مدت کوتاه تری نگهداری شود، سود کمتری و به نسبت مدت آن دریافت می کند. به عنوان مثال، یک سرمایه گذاری شش ماهه با 5٪ APR تنها 2.5٪ از مبلغ بهره اصلی را به همراه خواهد داشت.

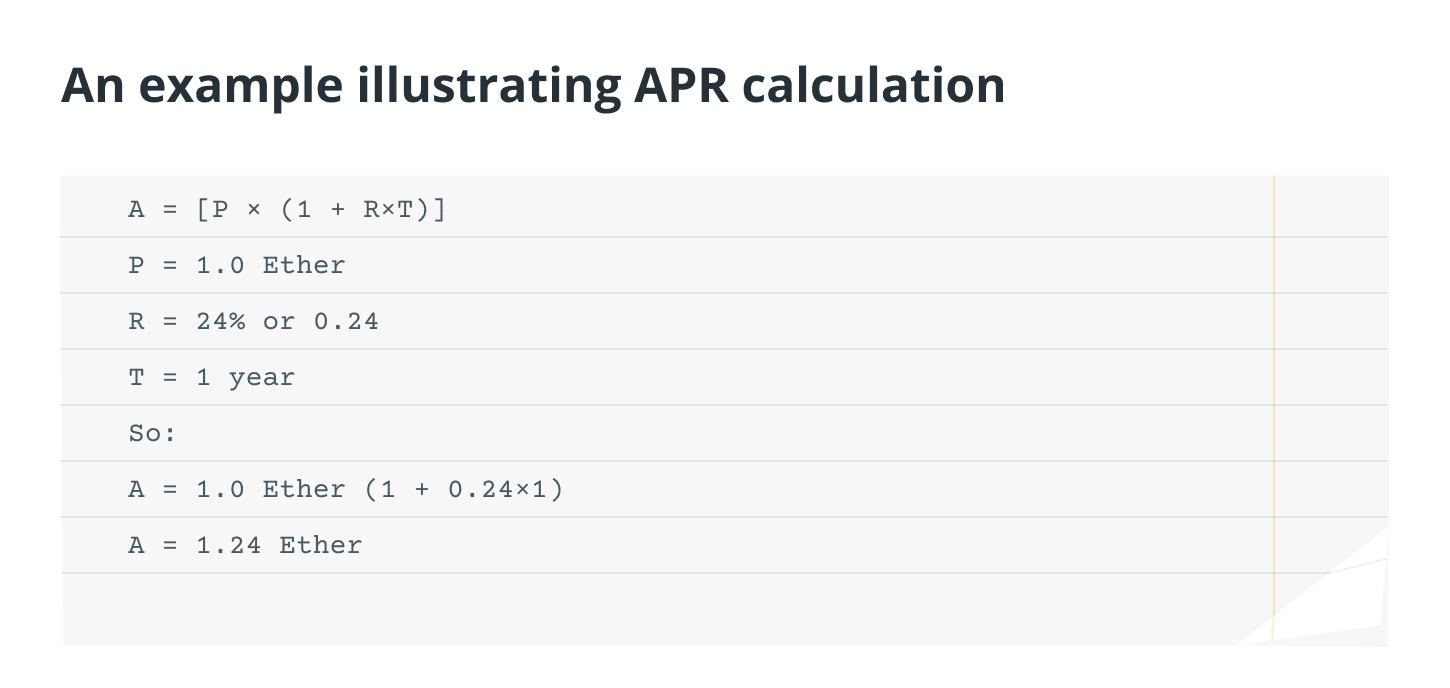

درک اصطلاح نرخ درصدی سالانه و محاسبه آن بسیار آسان است . به عنوان مثال، سرمایه گذاری 1.0 اتر (ETH) در یک استخر وام در شبکه مالی غیرمتمرکز (DeFi) را در نظر بگیرید. اگر نرخ درصدی سالانه بیان شده 24٪ باشد و سرمایه قرار گرفته شده دقیقاً یک سال در استخر قفل شده باشد، 0.24 اتر به عنوان سود و نرخ بهره سالیانه به سرمایه اولیه اضافه میگردد. در نتیجه، پس از پایان یک سال، سرمایه موجود باید دقیقاً 1.24 اتر باشد که از جمع سرمایه اولیه 1.0 اتریوم و 0.24 اتریوم به عنوان بهره آن به وجود آمده است (بر اساس 24٪ APR) میزان بهره سالیانه محاسبه شده است.

APR چگونه محاسبه میشود؟

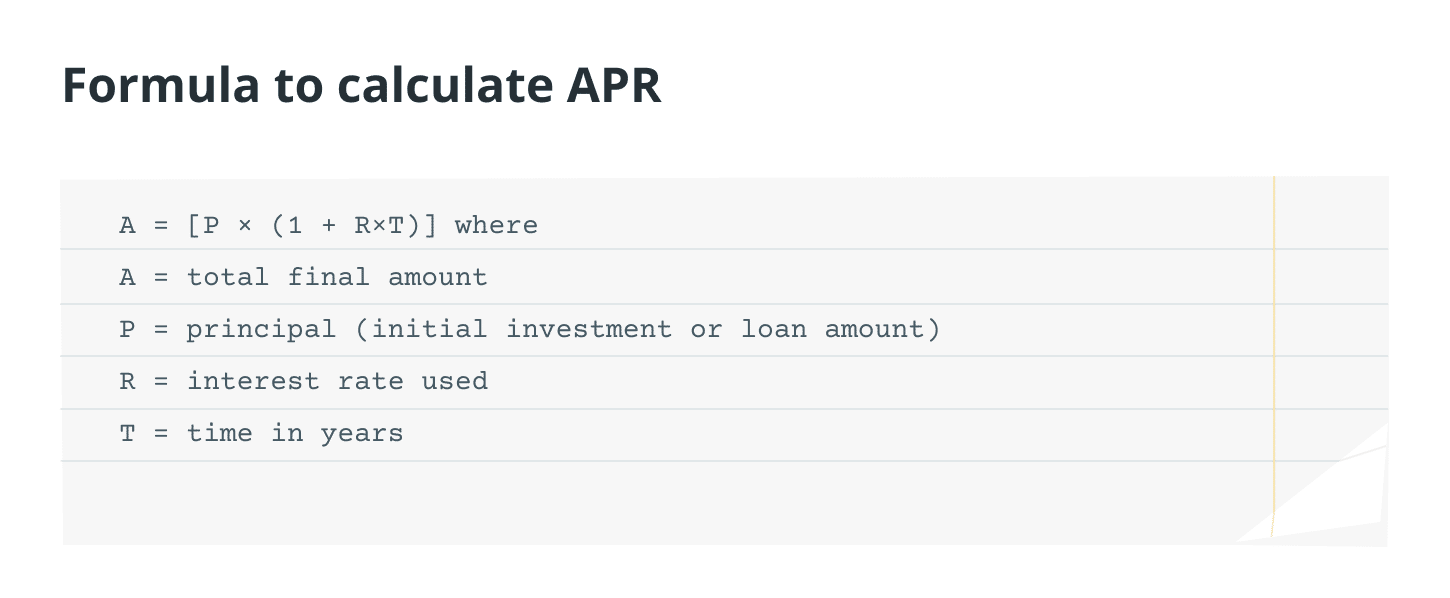

در این بخش آموزش نحوه محاسبه کل مبلغ نهایی بر اساس APR را مرور خواهیم کرد:

فرمول محاسبه نرخ درصدی سالانه همانند تصویر بالا است حال اجازه دهید برای درک بهتر آن از مثال سرمایه گذاری یک اتریوم با نرخ درصدی سالانه 24 % استفاده کنیم، با توجه به مقدار سرمایه اولیه در این مثال که برابر با 1 اتریوم بود و نرخ آن که برابر با 24 % بود داریم:

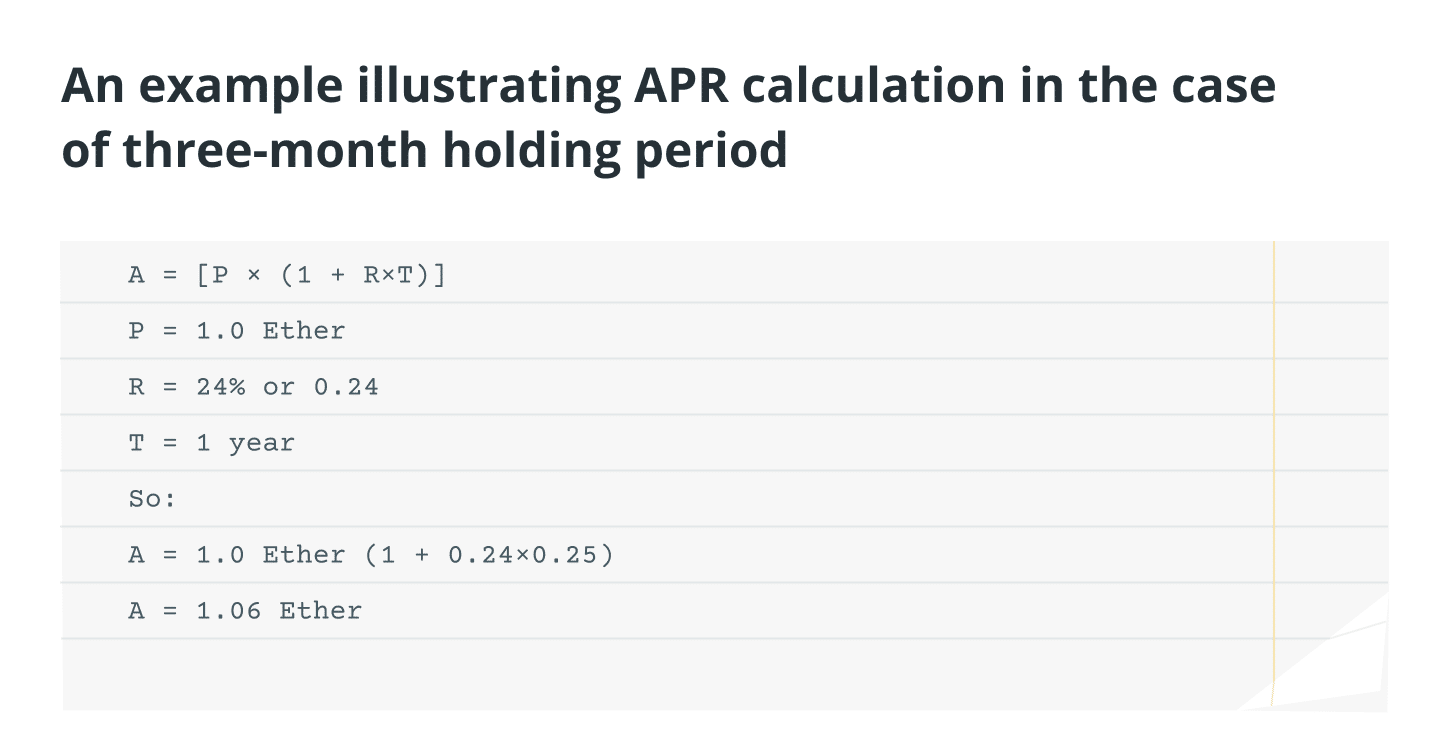

اگر سرمایه گذاری برای مدت کوتاه تری از یک سال انجام شود، محاسبه تغییر می کند. به عنوان مثال، نگهداری سرمایه به مدت سه ماه معادل یک چهارم سال یعنی (0.25) است، به این معنی که محاسبه نرخ درصدی برای سه ماه به صورت زیر خواهد بود:

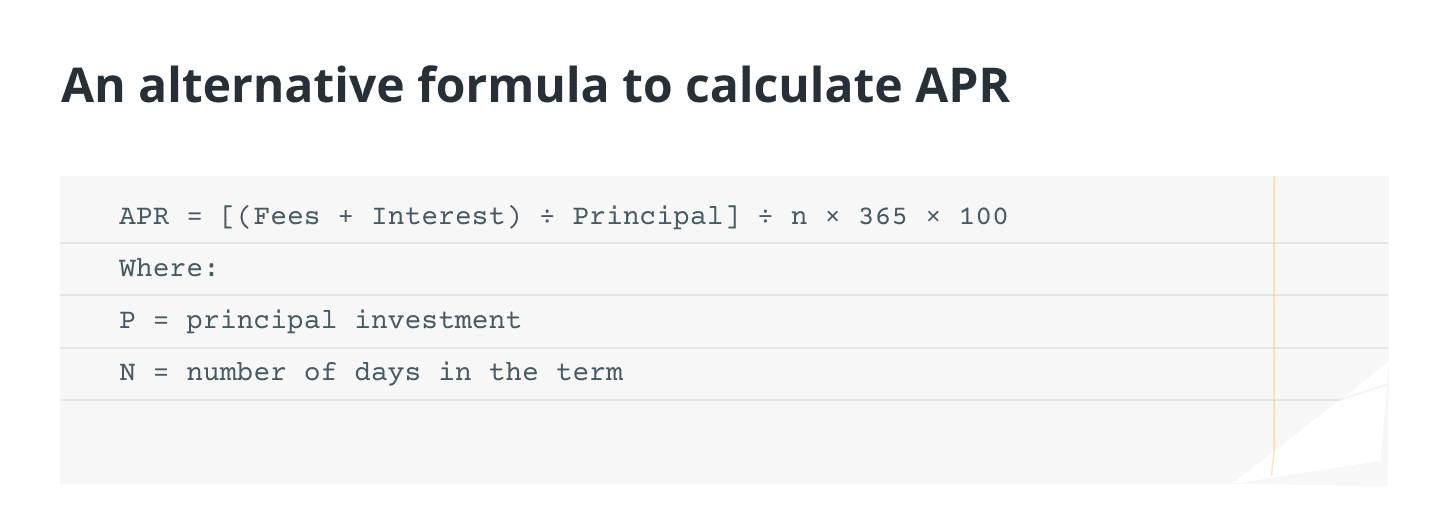

همانطور که در تصویر بالا مشاهده کردید نگهداری به مدت سه ماه تنها 0.06 اتر سرمایه گذاری اولیه بهره کسب می کند. نرخ درصدی سالیانه یک فرمول جایگزین دیگر نیز دارد که به صورت زیر محاسبه می شود:

-

بنابراین نرخ درصدی سالانه در ارز دیجیتال برابر 10% درصد است یعنی چه؟

نرخ درصدی سالانه برابر 10% در کریپتو یه این معنی است که 10٪ از سرمایه گذاری اولیه پس از یک سال به عنوان بهره به سرمایه اضافه میشود. با استفاده از محاسبات فوق، سرمایه گذاری با 10000 کوین از یک ارز دیجیتال با نرخ درصدی سالانه 10% ، پس از یک سال، 1000 کوین به عنوان سود به دست می آورد.

APY در ارز دیجیتال به چه معناست؟

پس از آشنایی با APR و فرمول محاسبه آن بیاید با اصطلاح دوم یعنی APY نیز بیشتر آشنا شویم و بدانیم این اصطلاح در ارزهای دیجیتال به چه معنا است. APY که مخفف عبارت Annual Percentage Yield است، روشی برای اندازه گیری میزان درآمدی است که می توان در یک حساب دارای بهره در یک سال به دست آورد. در کریپتو، APY نرخ بازگشت سرمایه گذاری است.

برخلاف APR که فقط بهره معمولی را در نظر می گیرد، APY شامل بهره مرکب نیز است. سود مرکب مبلغی است که از سود و سرمایه اصلی به دست می آید. به همین دلیل است که APY از APR سود بیشتری دارد.

سرمایه گذاران می توانند با گذاشتن کوین های خود و استفاده از Yield Farming برای تامین نقدینگی در استخرهای نقدینگی، بازدهی درصدی سالانه کسب کنند. آنها همچنین می توانند از نگهداری کوین های خود در حساب های پس انداز کریپتویی APY کسب کنند.

سرمایه گذاران می توانند از صرافی های ارز دیجیتال، کیف پول های ارز دیجیتال و یا پروتکل های DeFi برای شروع کسب درآمد APY از بیت کوین خود استفاده کنند. سود اغلب به شکل همان ارز دیجیتال سرمایه گذاری شده پرداخت می شود یعنی اگر بیت کوین ارز دیجیتال سرمایه گذاری شده باشد بازدهی درصدی سالانه نیز به صورت بیت کوین در نظر گرفته میشود. با این حال، مواردی محدود وجود دارد که ارز دیجیتال متفاوتی پرداخت می شود.

APY چگونه محاسبه میشود؟

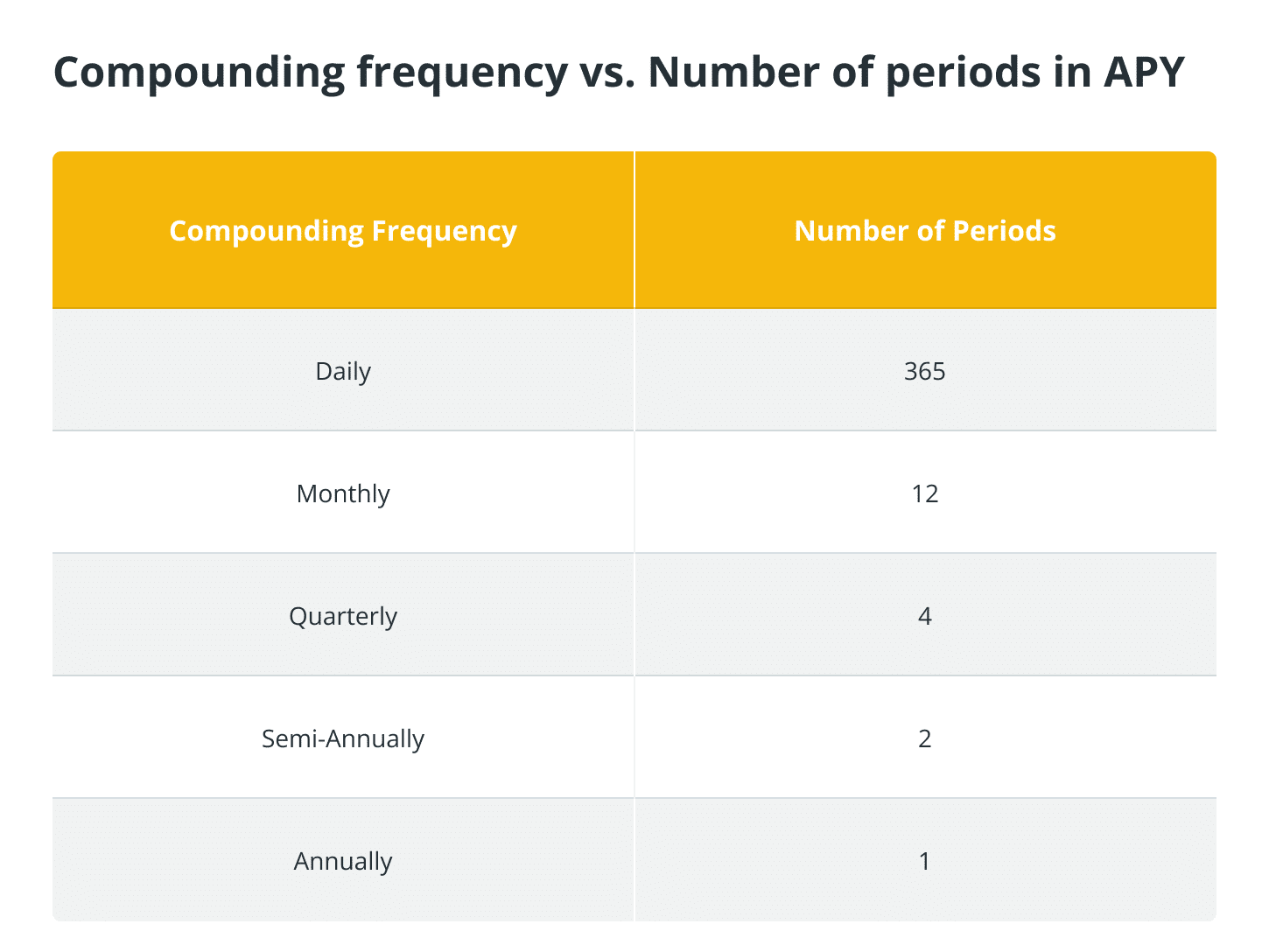

سود مرکب را می توان روزانه، هفتگی، ماهانه، سالانه یا به صورت پیوسته محاسبه و تنظیم کرد. محاسبه APY کمی پیچیدهتر از APR است زیرا بهره به اصل سرمایه اضافه میشود و سپس با در نظر گرفتن تعداد دورههایی که مقدار تعدیل میشود، سود کل APY محاسبه میشود.

-

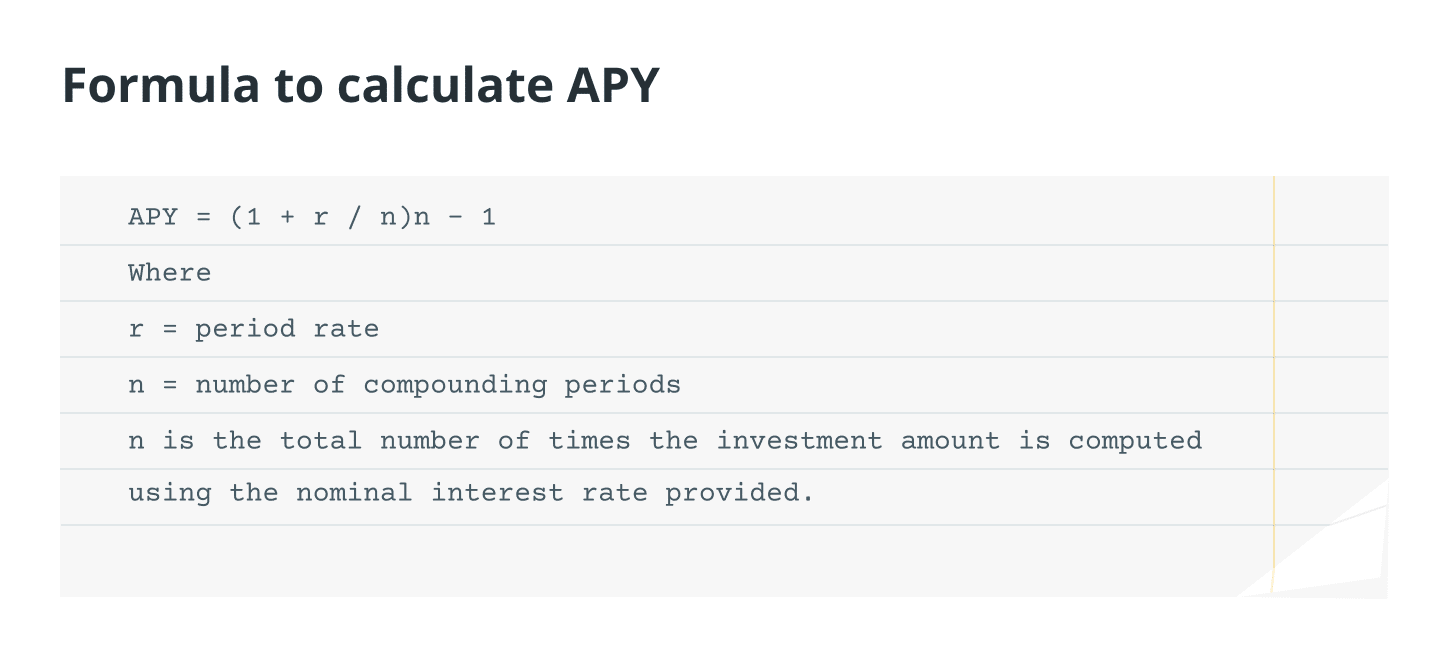

فرمول محاسبه APY همانند تصویر زیر است:

به عنوان مثال، سرمایه گذاری 1000 کوین از یک ارز دیجیتال با سود مرکب (APY) 10 درصد و مرکب روزانه انجام می شود. محاسبه زیر نشان می دهد که در مجموع 1105 کوین پس از یک سال جمع آوری می شود. در سال بعد باید 1221 باشد. با افزایش مدت زمان نگهداری و با نرخ بهره بالاتر، سود افزایش قابل توجهی می یابد. هر بار که محاسبات بهروزرسانی میشود، بهره باید به مجموع سرمایهگذاری اولیه و سود تعلق گرفته اضافه شود. اما بازدهی درصدی سالیانه 10 % به صورت صحیح در کریپتو به چه معناست؟

اکثر پروژههای ارزهای دیجیتال تنها باردهی درصدی 1 % را به صورت سالیانه ارائه میکنند، اما برخی از آنها 7% را در حسابهای انعطافپذیر، مانندPhemex For Tether یا به اختصار (USDT) ارائه میکنند. در مورد حساب های پس انداز ثابت، نکته قابل توجه این است سود مرکب یا همان بازدهی درصدی سالانه می توانند تا 10% افزایش یابند. همچنین پلتفرمهای DeFi مانند PancakeSwap (CAKE) و SushiSwap (SUSHI) وجود دارند که گفته میشود APYهای بسیار بالایی و حتی بیش از 100% به سرمایهگذاران ارائه میدهند.

قبل از ادامه مقاله یک پیشنهاد ویژه برای شما داریم، مشاوره سرمایه گذاری ارز دیجیتال آرکاکوین با تجربه ای چند ساله و بهره گیری از بهترین متخصصان حوزه ارز دیجیتال در خدمت شما است و می توانید برای مطلع شدن از بهترین سرمایه گذاری های پر سود و کم ریسک با مشاورین ما تماس حاصل فرمایید و از پیشنهاد های سرمایه گذاری تخصصی تیم آرکاکوین نهایت استفاده را کنید.

تفاوت های کلیدی APR و APY

هر دو اصطلاح نرخ درصدی سالانه و بازدهی درصدی سالانه برای محاسبه سود سرمایه گذاری ها و وام های ارز دیجیتال استفاده می شوند. با این حال، آنها یکسان نیستند و تفاوت های کلیدی با یکدیگر دارند که در ادامه به اصلی ترین این تفاوت های خواهیم پرداخت.

بازده درصدی سالانه به میزان بهره ای که در طول یک سال به دست می آید اشاره دارد، در حالی که نرخ درصدی سالانه مبلغی است که باید به عنوان بهره پرداخت شود. هنگام مقایسه بازده نرخ درصدی سالانه و بازدهی درصدی سالانه، با توجه به اینکه همه عوامل دیگر مانند مبلغ سرمایه اولیه، نرخ بهره و دوره سرمایه گذاری یکسان هستند، متوجه می شویم که تفاوت اصلی در بهره مرکب بازدهی درصدی سالانه است.

این نشان دهنده کل بازده، از جمله مبلغ به دست آمده از سود و سرمایه گذاری اصلی است. از آنجایی که نرخ درصدی سالانه، بهره و سود مرکب را در نظر نمی گیرد، بازدهی درصدی سالانه همیشه مبلغ بیشتری را به عنوان بهره به ارمغان می آورد.

سرمایهگذاران کریپتو میتوانند استخرهای نقدینگی را در صرافیها تأمین مالی کنند، رمزارزها را در حسابهای پسانداز نگه دارند، کوین های خود را به اشتراک بگذارند یا در Yield farms سرمایهگذاری کنند. تفاوت بین APY و APR برای درک اینکه وجوه خود را در کجا سرمایه گذاری کنیم بسیار مهم است. از نظر عملی، نرخ درصدی سالانه برای وام گیرندگان سودمند است. با این حال، افرادی که مایل به سرمایه گذاری وجوه هستند باید نرخ های بازدهی درصدی سالانه را برای به حداکثر رساندن سود خود در نظر بگیرند و از آن استفاده کنند.

با توجه به اینکه بیشتر ابزارهای DeFi و ارزهای رمزنگاری شده از نرخ درصدی سالانه استفاده می کنند، سرمایه گذاران باید ترکیب دستی را انجام دهند، جایی که باید سود خود را دوباره به صورت روزانه یا هفتگی سرمایه گذاری کنند تا سود مرکب قابل توجهی به دست آورند.

APR بهتر است یا APY؟

بازدهی درصدی سالانه ایده روشنی از پتانسیل درآمد یک حساب ارائه می دهد در صورتی که نرخ درصدی سالانه نشان می دهد که چه مقدار سودی به سرمایه اولیه در پایان یک سال اضافه خواهد شد. هر دو در یک سال محاسبه می شوند که تصویر دقیق تری نسبت به محاسبه نرخ بهره به تنهایی ارائه می دهند.

از آنجایی که APR با نرخ سالانه محاسبه میشود، به جای سرمایهگذاری در داراییهای کریپتو و امید به بازده، میتواند برای وامگیرندگانی که به دنبال بهترین نرخها هستند، سودمندتر باشد.

با این حال، از آنجایی که APY مبتنی بر نرخ سالانه ای است که شامل درآمدهای مرکب است، برای سرمایه گذاری ارزهای دیجیتال مفیدتر است و نمایش دقیق تری از آنچه در هنگام سرمایه گذاری وجوه و شروع بهره مرکب به دست می آید، ارائه می دهد. درک اینکه آیا سود یا پرداخت ها بر اساس نرخ درصدی سالانه یا بازدهی درصدی سالانه است، هنگام سرمایه گذاری یا استقراض و وام دهی بسیار مهم است. با توجه به ماهیت بازار ارز دیجیتال، بازدهی اغلب در مقایسه با بخش مالی سنتی بالاتر است، اما خطرات آن نیز باید در نظر گرفته شود.

نتیجه گیری

همانطور که در این مقاله مشاهده فرمودید صنعت کریپتو مجموعه وسیعی از فرصتهای سرمایهگذاری و استقراض و وام دهی را بر اساس نرخهای APR و APY ارائه میکند. به دلیل ماهیت بازار کریپتو، نرخهای درصدی سالانه و بازدهی درصدی سالانه اغلب چندین پله بالاتر از نرخهایی است که ممکن است در صنعت مالی سنتی با آن مواجه شده باشید. این امر فرصت های بازگشت سودآورتری را ایجاد میکند که فوق العاده به نظر می رسد، اما خطرات بیشتری نیز به همراه دارد.

هنگام سرمایه گذاری یا وام گرفتن بر اساس این نرخ ها، مطمئن شوید که می توانید با استفاده درست از APR یا APY بهترین بازده ها را کسب کنید و یا اینکه کمترین بهره را برای وام خواهید پرداخت. اگر به این نتیجه رسیدید که از بازدهی درصدی سالانه باید استفاده کنید، به تناوب ترکیبی که برای سرمایه گذاری یا وام شما اعمال می شود، دقت کنید. امیدواریم این مقاله برای شما مفید واقع شود و بتوانید از آن در راستای یک سرمایه گذاری حرفه ای و پر سود استفاده کنید.

موفق و پیروز باشید.